南京克朗財經、南京克朗財經怎么樣知乎

2024年,減肥藥概念熱度依舊高漲。5月2日,諾和諾德(NVO.US)披露了其2024年Q1財報。其當期利潤超過預期,正是得益于市場對減肥藥的需求激增。

財報顯示,諾和諾德Q1營收為653.5億丹麥克朗,同比增長22.4%;其同期凈利潤同比增長28%,至254億丹麥克朗(合36.5億美元)。其中作為減肥神藥的司美格魯肽Wegovy以丹麥克朗計量增長了 106%,按恒定匯率(CER)計算增長了 107%,達到 93.77 億丹麥克朗。

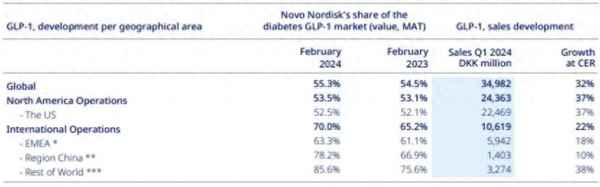

正是得益于此,諾和諾德能夠繼續在GLP-1市場保持全球市場領導地位,市場份額達到 55.3%。

不過智通財經APP了解到,以固定匯率計算,包括Wegovy在內的諾和諾德減肥護理產品在今年Q1的銷售額增幅為41%,但這依舊低于分析師此前的預期,而這或許與該藥在全球市場的增長率遠不如北美市場。在減肥藥概念席卷全球的當下,諾和諾德似乎難以在北美市場以外保持優勢,尤其在競爭日趨激烈的大中華區市場。

供不應求仍是“絆腳石”

在過去兩年時間里,司美格魯肽一直處于供不應求的狀態。這一狀態也延續到了2024年。

財報顯示,在2024年Q1,諾和諾德的2 型糖尿病用 GLP-1 類產品的銷售額以丹麥克朗計量增長了 30%,按恒定匯率(CER)計算增長了 32%,達到了 349.82 億丹麥克朗。

其中,Ozempic? 的銷售額以丹麥克朗計量增長了 42%,達到 278.1 億丹麥克朗,但其銷售的增長導致了周期性的供應限制,以及跨地區相關的藥品短缺通知。

從地區收入角度來看,諾和諾德當期北美地區銷售額以丹麥克朗計算增長了 34%,但國際業務銷售額以丹麥克朗計算僅增長了 8%。

也就是說,除了上述提到的Ozempic? 出現藥品短缺外,諾和諾德2 型糖尿病用 GLP-1 類產品的當期增長率基本與其同期北美地區銷售增長率吻合,也說明諾和諾德的 GLP-1 類產品主要是在北美市場鋪貨銷售。

但如此看來,作為熱門減肥藥的Wegovy? 似乎并沒有起到拉動公司增長率的作用。按財報數據,其銷售額以丹麥克朗計量增長了 106%,按恒定匯率(CER)計算增長了 107%,達到 93.77 億丹麥克朗。并且按照此前諾和諾德高級副總裁的口徑數據,自 去年12 月以來,在美國的起始劑量 Wegovy 供應量已增加了四倍,突出了北美市場旺盛的需求。但從Q1收入來看,公司并沒有將更多的市場需求轉化為收入。

目前來看,提高產量是該公司戰略的一個關鍵要素。為此財報顯示,諾和諾德今年在生產能力方面的投資翻了一番,達到約64億美元,此外今年2月,諾和諾德還宣布達成協議,從 Novo Holdings A/S 收購三個填充加工場地,此次收購或將在今年年底完成。

不可否認的是,司美格魯肽的產能限制,也是減肥藥賽道后來者突圍的重大機會。以禮來的替爾泊肽為例,2023年替爾泊肽銷售額已達到51.63億美元,同比大幅增長970%,增幅遠大于當初司美格魯肽的水平。

從諾和諾德的地區收入來看,相較于開發更加深入的北美市場,全球市場尤其是滲透率更低的大中華區市場,無疑存在更大的增長機會。但在如今減肥藥概念風靡全球的背景下,大中華區市場競爭日趨激烈,諾和諾德似乎難以依靠司美格魯肽拿下霸主地位。

兩年獨占能吃下多大蛋糕?

前文提到,諾和諾德正在擴大產能。具體就是2月5日諾和諾德大股東表示將以165億美金的價格收購CDMO巨頭Catalent(康泰倫特),然后將三個藥品無菌灌裝工廠出售給諾和諾德。

市場預計,此次交易完成后,從2026年起諾和諾德灌裝能力將會逐步增加,屆時司美格魯肽的產能將得到進一步提高。然而對于諾和諾德來說,這依舊慢了一步。因為在正常情況下,諾和諾德在中國的司美格魯肽專利將于2026年3月到期。屆時,諾和諾德將直面中國國產仿制藥以及一眾創新減肥藥競品。

從市場空間來看,2023 年中國司美格魯肽市場規模為 52 億元,同比增長108%。分析師預測2024年中國司美格魯肽市場規模將達到80億元。

在國內,原研司美格魯肽的減重適應癥上市申報剛剛在去年6月獲得受理,現在尚未獲批,疊加2026年即將到期的專利期,仿制藥企業因此存在較大的發展機會,為搶占這個潛力巨大且高速增長的市場,國內仿制藥企業在司美格魯肽國內專利未到期時就已經開始布局。

今年1月向港交所遞表的九源基因,其核心產品之一便是有望成為國內“司美”首仿的JY29-2。智通財經APP了解到,JY29-2(吉優泰)為國內首款取得IND批準的司美格魯肽生物類似藥,并已完成III期臨床試驗。于2024年1月,九源基因就評估JY29-2(吉可親)用于治療肥胖癥及超重取得國家藥監局的IND批準。目前,九源基因正籌備JY29-2(吉可親)對該適應癥的III期臨床試驗,并預期于2024年開始該試驗的病人入組。

當前除九源基因之外,在司美格魯肽生物類似藥上布局,且產品進入3期臨床的廠商并不在少數。CDE官網顯示,目前進入三期臨床階段的企業還有華東醫藥、博唯生物、四環醫藥、珠海聯邦、齊魯制藥、麗珠集團及石藥集團等。

國內仿制藥企業的優勢主要在于生產成本更低,銷售渠道更廣,因此一旦原研藥專利到期,仿制藥有望在商業化層面實現彎道超車。諾和諾德顯然感觸頗深。

2022年年報顯示,諾和諾德GLP-1相關產品在華銷售業績增長102%,司美格魯肽和利拉魯肽在華銷售額分別約為20.85億元、14.79億元。但與司美格魯肽不同,利拉魯肽在華專利早已失效,目前已陷入與國產仿制藥的市場競爭中。去年3月,華東醫藥利拉魯肽注射液的糖尿病適應癥,成為國內首款獲批的利拉魯肽仿制藥,并且在減重方面,華東醫藥利拉魯肽注射液也實現率先批準上市。得益于其強大是市場銷售能力,華東醫藥的這款產品在上市3個月后市占率便達到30%。

也就是說,如今在產能不足的情況下,司美格魯肽很難利用2年獨占期在國內全面鋪開銷售。在專利到期后,諾和諾德或難以與國內仿制藥企業競爭。

除了仿制藥外,司美格魯肽還要面臨國內其他GLP-1受體激動劑類減肥藥的競爭。例如信達生物(01801)與禮來合作研發的雙重激動劑瑪仕度肽(IBI362)。

此前其在中國肥胖受試者中的最新II期臨床數據表明,治療48周后,瑪仕度肽9 mg組體重較基線的平均百分比變化與安慰劑組的治療差值達?18.6%,平均變化值達17.8kg;有51.2%的受試者體重較基線下降15%以上,34.9%的受試者體重較基線下降20%以上。以上成績使得瑪仕度肽在減重效果方面優于司美格魯肽。

市場預測,信達生物的瑪仕度肽或在今年年底或2025年初獲批上市。除了信達生物外,在國內市場,豪森藥業、恒瑞醫藥、和澤醫藥、中國生物制藥/鴻運華寧、信立泰、派格生物、東陽光等多家藥企均擁有在研的減肥藥產品,且其藥品多數已進入臨床階段,進入III期臨床階段的藥物也已多達6款。

如果后續國內減肥藥風口與此前新冠概念一樣贏者通吃,后來者甚至在競品林立環境下難以立足和收回成本的話,司美格魯肽的原研藥作為“減肥神藥”若不能盡快在國內獲批上市,或可能失去先發優勢進而難以在國內市場打開局面。