房產稅營改增、營改增后房產稅計稅依據

房地產開發企業在項目整個開發過程中,涉及稅種較為復雜,包括增值稅、附加稅、土地增值稅、印花稅、土地使用稅、房產稅、環境保護稅、個人所得稅、企業所得稅。本期我們討論房地產開發企業的增值稅涉稅處理問題。

根據規定,房地產開發企業銷售房屋的增值稅納稅義務發生時間在房屋權屬發生轉移時,也就是交付時才發生增值稅納稅義務,導致房地產開發企業在預售期房期間,并不發生增值稅納稅義務的,但是,在預售階段,房地產收取了大量的預售房款,如嚴格按照規定在交付時繳納增值稅,將會導致企業稅金入庫不平衡、入庫時間滯后等問題,因此,對于房地產開發企業,在收到預收款時,需要預繳增值稅,預繳的增值稅在后續房產正式交付時,作為預繳稅金進行抵扣。具體如下:

(一)預售階段

預征率:根據國家稅務總局公告2016年第18號的規定,一般納稅人采取預收款方式銷售開發的房地產項目,應在收到預收款時按照3%的預征率預繳增值稅。

預繳稅款金額的計算:根據國家稅務總局公告2016年第18號的規定,預繳增值稅的金額按照以下公式計算. 應預繳稅款=預收款÷(1+適用稅率或征收率)×3% ,其中若適用一般計稅方法計稅的,按照9%的適用稅率計算;適用簡易計稅方法計稅的,按照5%的征收率計算。

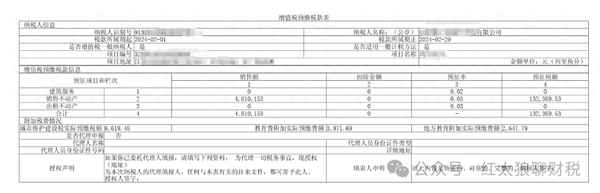

預繳稅款的申報:在收到預收款的次月申報期內進行申報。預繳申報表如下:其中,銷售額填寫稅款所屬期收到的預收款;計稅方法根據實際情況填寫是“一般計稅方法”還是“簡易計稅”。

發票開具:房地產開發企業銷售期房收到預收款時,向購房者開具不征稅(而非零稅率的發票)增值稅普通發票,商品與服務稅收類別選擇“602-銷售自行開發的房地產項目預收款”,開具不征稅發票時,需要注意,備注欄注明預收款性質、預售不動產的詳細地址和商品房預測面積,房號、業主、信息等

政策依據:

增值稅預繳:《國家稅務總局關于發布<房地產開發企業銷售自行開發的房地產項目增值稅征收管理暫行辦法>的公告》(國家稅務總局公告2016年第18號):”第十條,一般納稅人采取預收款方式銷售自行開發的房地產項目,應在收到預收款時按照3%的預征率預繳增值稅。

第十一條,應預繳稅款按照以下公式計算. 應預繳稅款=預收款÷(1+適用稅率或征收率)×3% 適用一般計稅方法計稅的,按照9%的適用稅率計算 適用簡易計稅方法計稅的,按照5%的征收率計算

第十二條,一般納稅人應在取得預收款的次月納稅申報期向主管稅務機關預繳稅款

第十九條,房地產開發企業中的小規模納稅人采取預收款方式銷售自行開發的房地產項目,應在收到預收款時按照3%的預征率預繳增值稅

第二十條,應預繳稅款按照以下公式計算 應預繳稅款=預收款÷(1+5%)×3%

第二十一條,小規模納稅人應在取得預收款的次月納稅申報期或主管稅務機關核定的納稅期限向主管稅務機關預繳稅款。”

發票開具:《國家稅務總局關于營改增試點若干征管問題的公告》(國家稅務總局公告2016年第53號)第九條第(十一)款:“增加6“未發生銷售行為的不征稅項目”,下設 602銷售自行開發的房地產項目預收款,用“未發生銷售行為的不征稅項目”編碼,發票稅率欄應填寫“不征稅”,不得開具增值稅專用發票。”

(二)交付之后

增值稅納稅義務發生時間:根據規定,房地產開發企業增值稅的納稅義務發生時間以房地產公司將不動產交付給買受人的當天作為應稅行為發生的時間,具體交房時間以《商品房買賣合同》上約定的交房時間為準,若實際交房時間早于合同約定時間的,按實際交房時間為準。

政策依據:《營業稅改征增值稅試點實施辦法》第四十五條規定:“第四十五條 增值稅納稅義務、扣繳義務發生時間為:(一)納稅人發生應稅行為并收訖銷售款項或者取得索取銷售款項憑據的當天;先開具發票的,為開具發票的當天。收訖銷售款項,是指納稅人銷售服務、無形資產、不動產過程中或者完成后收到款項。 取得索取銷售款項憑據的當天,是指書面合同確定的付款日期;未簽訂書面合同或者書面合同未確定付款日期的,為服務、無形資產轉讓完成的當天或者不動產權屬變更的當天。”

《安徽國稅營改增熱點難點問題(房地產)》第十三條規定,“因房地產企業原因造成延遲交房的,以實際交房時間作為納稅義務發生時間;因購買方原因未按合同約定完成不動產交付手續的,以合同約定的最遲交房時間作為納稅義務發生時間。”

江西省國家稅務局營改增領導小組辦公室關于發布《江西省國家稅務局關于全面推開營改增政策問題解答四[房地產業]》的通知(贛國稅營改增辦發[2016]52號 ) 第十一條規定:“十一、銷售房地產項目納稅義務時間如何確認? 答:根據《關于全面推開營業稅改征增值稅試點的通知》(財稅2016年36號)第45條規定,納稅人發生應稅行為并收訖銷售款項或者取得索取銷售款項憑據的當天為納稅義務發生時間;先開具發票的,為開具發票的當天。收訖銷售款項,是指納稅人銷售服務、無形資產、不動產過程中或者完成后收到款項。取得索取銷售款項憑據的當天,是指書面合同確定的付款日期;未簽訂書面合同或者書面合同未確定付款日期的,為服務、無形資產轉讓完成的當天或者不動產權屬變更的當天。

根據房地產項目銷售特點,以房地產公司將不動產交付給買受人的當天作為應稅行為發生的時間。具體交房時間以《商品房買賣合同》上約定的交房時間為準;若實際交房時間早于合同約定時間的,按實際交房時間為準。 房地產開發企業銷售房地產項目納稅義務發生之前收取的款項應作為預收款,按照規定預繳增值稅。”

增值稅的計算

一般計稅方式下:

根據規定,支付的土地價款可以從銷售額中剔除,增值稅計算如下:

銷售額=(全部價款和價外費用-當期允許扣除的土地價款)/(1+9%)

當期應納增值稅稅額=銷售額*9%-進項稅額

當期實際繳納增值稅金額=應納稅額-預繳稅額

注意1:上述當期允許扣除的土地價款=(當期銷售房地產項目建筑面積÷房地產項目可供銷售建筑面積)×支付的土地價款

注意2:上述扣減的順序要特別關注,不要搞混。

簡易計稅方式下:

支付的地價款不得從銷售額中扣除,增值稅計算如下

當期繳納增值稅額=(全部價款和價外費用)/(1+5%)*5%-預繳增值稅

國家稅務總局公告2016年第18號第四條規定:“第四條 房地產開發企業中的一般納稅人(以下簡稱一般納稅人)銷售自行開發的房地產項目,適用一般計稅方法計稅,按照取得的全部價款和價外費用,扣除當期銷售房地產項目對應的土地價款后的余額計算銷售額。銷售額的計算公式如下: 銷售額=(全部價款和價外費用-當期允許扣除的土地價款)÷(1+9%)”

第五條 當期允許扣除的土地價款按照以下公式計算: 當期允許扣除的土地價款=(當期銷售房地產項目建筑面積÷房地產項目可供銷售建筑面積)×支付的土地價款 當期銷售房地產項目建筑面積,是指當期進行納稅申報的增值稅銷售額對應的建筑面積。 房地產項目可供銷售建筑面積,是指房地產項目可以出售的總建筑面積,不包括銷售房地產項目時未單獨作價結算的配套公共設施的建筑面積。 支付的土地價款,是指向政府、土地管理部門或受政府委托收取土地價款的單位直接支付的土地價款。

第十四條 一般納稅人銷售自行開發的房地產項目適用一般計稅方法計稅的,應按照《營業稅改征增值稅試點實施辦法》(財稅〔2016〕36號文件印發,以下簡稱《試點實施辦法》)第四十五條規定的納稅義務發生時間,以當期銷售額和11%的適用稅率計算當期應納稅額,抵減已預繳稅款后,向主管國稅機關申報納稅。未抵減完的預繳稅款可以結轉下期繼續抵減。

第九條一般納稅人銷售自行開發的房地產老項目適用簡易計稅方法計稅的,以取得的全部價款和價外費用為銷售額,不得扣除對應的土地價款。

第二十二條 小規模納稅人銷售自行開發的房地產項目,應按照《試點實施辦法》第四十五條規定的納稅義務發生時間,以當期銷售額和5%的征收率計算當期應納稅額,抵減已預繳稅款后,向主管國稅機關申報納稅。未抵減完的預繳稅款可以結轉下期繼續抵減。

二、增值稅的涉稅處理-銷售現房

如果銷售的現房,直接按照上述交付之后計算增值稅的方法繳納增值稅即可。

三、經典問題問答

問題1:房開企業在預售階段按3%預繳增值稅,在后期交付納稅義務發生時申報銷項稅額,如果應納增值稅額小于已預繳的增值稅額,公司又沒有新的開發項目,多預繳的增值稅是否可以申請全額退稅?

回復:根據四川12366納稅繳費服務熱線回復:“房地產開發企業,開發項目預銷售時,按3%預繳;轉收入時,按銷項-進項計算出應納稅額,然后再抵已預繳的增值稅銷售完畢后,預繳稅款仍未抵完,多預繳的稅款不能退稅。”

建議:就類似四川稅務的回復口徑,房地產開發企業前期預繳的3%的增值稅后期若未抵扣完畢,很多稅務局執行口徑是不允許退回的,對房地產開發企業而言就會造成稅金的浪費。另外,根據增值稅計算公式以及抵扣順序,當期實際繳納增值稅稅額=銷售額*9%-進項稅額-預繳稅額

因此,我們建議在項目交付前期,做適當安排,使公司滿足留抵退稅的條件,在交付之前盡可能多申請留抵退稅,降低進項稅額,從而使得前期預繳的增值稅能夠全部抵扣完畢。

問題2:關于房地產開發企業增值稅留抵稅額是否可以抵減預繳稅款問題

回復:房地產開發企業的增值稅留抵稅額不能抵減預繳稅款。

例如:2016年8月,某適用一般計稅方法的房地產開發企業取得不含稅銷售收入1000萬元,應當預繳增值稅30萬元,當月該公司留抵稅額50萬元。此時,該公司應當預繳增值稅30萬元,50萬元留抵稅額繼續留抵,而不允許以留抵稅額抵減預繳稅額。在納稅申報上,當月有留抵稅額時,《增值稅納稅申報表》主表第24行“應納稅額合計”為0,第28行“分次預繳稅額”也為0,可見不能相互抵減。

(以上源于:河北省國家稅務局關于全面推開營改增有關政策問題的解答(之二)

問題3:若一個項目公司開發了A、B兩個項目,A項目目前已經交付,達到了增值稅的納稅義務時點,而B項目正處于預售階段正常預繳增值稅,那么A項目在計算當期實際繳納增值稅時,是否允許扣除B項目的預繳稅金呢?即預繳的增值稅是否允許跨項目抵扣呢?

回復:根據北京、安徽、河南等回復,是可以跨項目抵扣的,具體如下:

北京:12366服務-2018年11月征期貨物和勞務稅熱點問題。

問:房地產開發企業預繳的增值稅可以跨項目抵減嗎?

答:可以跨項目抵減。

安徽:房地產開發企業有多少自行開發的房地產項目,均是新項目,一般計稅方法。其中A項目處于預售階段,按規定預繳增值稅款;B、C項目已經開始交房,產生了增值稅納稅義務,當期有應納稅款。請問,A項目預繳的增值稅稅款可否抵當期B、C項目應納增值稅稅款?

國家稅務總局安徽省稅務局貨物和勞務稅處2019-06-17 10:21回復:

A預繳的增值稅可以抵減B、C項目應納增值稅稅款。

河北:《河北國稅全面推開營改增有關政策問題解答(之二)》八、關于提供建筑服務和房地產開發的預繳稅款抵減應納稅額問題

《房地產開發企業銷售自行開發的房地產項目增值稅征收管理暫行辦法》(國家稅務總局公告2016年第18號)第十四條規定:“一般納稅人銷售自行開發的房地產項目適用一般計稅方法計稅的,應按照《營業稅改征增值稅試點實施辦法》第四十五條規定的納稅義務發生時間,以當期銷售額和11%的適用稅率計算當期應納稅額,抵減已預繳稅款后,向主管國稅機關申報納稅。未抵減完的預繳稅款可以結轉下期繼續抵減。”

因此,提供建筑服務和房地產開發的預繳稅款可以抵減應納稅款。應納稅款包括簡易計稅方法和一般計稅方法形成的應納稅款。

例如:某房地產開發企業有A、B、C三個項目,其中A項目適用簡易計稅方法,B、C項目適用一般計稅方法。2016年8月,三個項目分別收到不含稅銷售價款1億元,分別預繳增值稅300萬元,共預繳增值稅900萬元。2017年8月,B項目達到了納稅義務發生時間,當月計算出應納稅額為1000萬元,此時抵減全部預繳增值稅后,應當補繳增值稅100萬元。

房地產開發企業應當在《增值稅申報表》主表第19行“應納稅額”欄次,填報1000萬元,第24行“應納稅額合計”填報1000萬元,第28行“分次預繳稅額”填報900萬元,第34行“本期應補(退)稅額”填報100萬元。

根據上述規定,提供建筑服務的預繳稅款可以抵減應納稅款。應納稅款包括簡易計稅方法和一般計稅方法形成的應納稅款。