債券市場(chǎng)最新行情走勢(shì)圖—債市今日行情最新消息

最近權(quán)益市場(chǎng)回暖,短短1個(gè)多月滬指就站穩(wěn)了3100點(diǎn),但是另一邊的債市卻是寒氣逼人,自11月以來債市頻頻下跌,以債券為底層資產(chǎn)的銀行理財(cái)和純債基金凈值也明顯回撤。

債市為何跌跌不休?這一波急跌為什么不用過分恐慌?一起來看數(shù)據(jù)分析~

01

近期債市為何持續(xù)調(diào)整?

債市的影響債券市場(chǎng)的因素有很多,有個(gè)比較簡(jiǎn)單的分析框架是“四碗面”,就是常說的基本面、政策面、資金面、技術(shù)面(市場(chǎng)情緒)。此前,在貨幣寬松政策背景下,大家“手上的錢多了”,債券價(jià)格也不斷走高,因此債券基金漲得都比較多,但是隨著11月以來多重因素發(fā)生變化,債券市場(chǎng)也出現(xiàn)了回調(diào)。

一是,近期短端資金利率波動(dòng)加大,存單利率迅速上行,市場(chǎng)對(duì)后續(xù)資金面持續(xù)擔(dān)憂;

其次,盡管12月5日“降準(zhǔn)”正式生效,釋放長(zhǎng)期資金約5000億元,但近期壓制市場(chǎng)基本面的因素都在緩和,如房地產(chǎn)支持政策“三箭齊發(fā)”、防控優(yōu)化調(diào)整出臺(tái)等政策端持續(xù)發(fā)力,宏觀經(jīng)濟(jì)的復(fù)蘇速度預(yù)期也有一定改善。部分資金可能會(huì)“賣債買股”,使得“股債蹺蹺板”效應(yīng)顯現(xiàn);

最后,疊加臨近年末資管資金止盈獲利需求,引發(fā)了機(jī)構(gòu)贖回和集中調(diào)倉,放大了債市的調(diào)整。

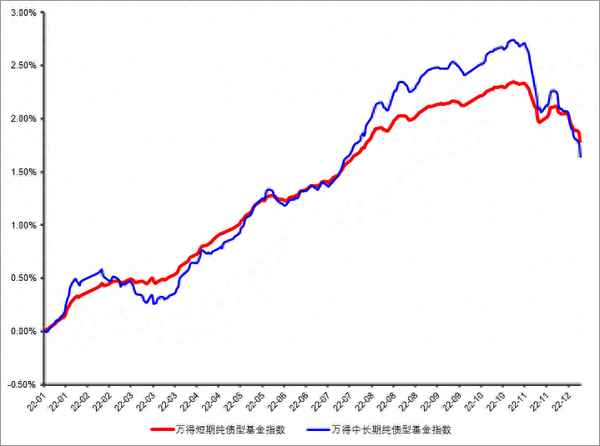

從走勢(shì)圖也可以看出,11月以來,主投債券的短債基金和中長(zhǎng)期純債基金也都出現(xiàn)了明顯的急跌,下旬稍有企穩(wěn)后,12月又開始了新的一輪調(diào)整。

數(shù)據(jù)來源:Wind;截至2022/12/13;指數(shù)過往業(yè)績(jī)走勢(shì)不代表未來表現(xiàn),不代表投資建議。取短期純債基金指數(shù)(885062.WI)、中長(zhǎng)期純債型基金指數(shù)(885008.WI)。

02

4組數(shù)據(jù)回測(cè),短債基金依然值得

很多人可能被這一輪大幅回調(diào)嚇到,但事實(shí)上如果我們回看歷史數(shù)據(jù),就會(huì)發(fā)現(xiàn),債券市場(chǎng)常經(jīng)歷短期風(fēng)雨,但是短暫顛簸不用過度恐慌。

數(shù)據(jù)來源:Wind;指數(shù)過往業(yè)績(jī)走勢(shì)不代表未來表現(xiàn),不代表投資建議。

小夏就以散戶投資者朋友相對(duì)持倉更多的短債基金為例,進(jìn)行簡(jiǎn)單的數(shù)據(jù)回測(cè),幫助大家堅(jiān)定信心。

行情顛簸但短債基金依然保持了正收益

統(tǒng)計(jì)顯示,截至12月13日,中長(zhǎng)期純債指數(shù)和短期純債基金指數(shù)今年以來累計(jì)漲幅均超過1.6%,相比于偏股基金和滬深300取得了難得的正收益。

數(shù)據(jù)來源:Wind;截至2022/12/13;指數(shù)過往業(yè)績(jī)走勢(shì)不代表未來表現(xiàn),不代表投資建議。

近十年每個(gè)完整年度均保持了正收益最大回撤為-1.24%

如果我們把時(shí)間拉長(zhǎng),范圍拉廣,統(tǒng)計(jì)自2012年以來,近10個(gè)完整年度里短債基金指數(shù)的年度收益率和最大回撤,可以發(fā)現(xiàn),即便是在經(jīng)歷了2013年股債雙殺、2017年整體債市欠佳的情況下,短債基金仍然實(shí)現(xiàn)自2012-2021連續(xù)10個(gè)完整年度的正收益,成為防御配置的較優(yōu)選擇。且歷年最大回撤也控制在-1.5%之內(nèi)。

數(shù)據(jù)來源:Wind;截至2022/12/13;指數(shù)過往業(yè)績(jī)走勢(shì)不代表未來表現(xiàn),不代表投資建議。

原因就在于,短期純債基金只投資債券、不買股票,投資債券的剩余期限短,所以價(jià)格波動(dòng)相對(duì)更小,風(fēng)險(xiǎn)相比同為債基的中長(zhǎng)期純債基金更低,即便受到債市波動(dòng)影響,短期可能出現(xiàn)回撤并且虧錢,但隨著持有債券的逐步到期兌付,只要沒有出現(xiàn)“暴雷”的情況,由于市場(chǎng)波動(dòng)造成的短期凈值下跌也有望得以恢復(fù)。

PS:如果單日跌幅較大,或者一段時(shí)間連續(xù)回撤2-3%以上,那么投資者可能就需要注意了,需要仔細(xì)查看基金季報(bào)等公開資料、與理財(cái)經(jīng)理及時(shí)溝通了解基金的運(yùn)作情況,考慮抽身進(jìn)行基金轉(zhuǎn)換。

短期震蕩后仍有上漲動(dòng)力凈值修復(fù)較快

回顧歷史債市調(diào)整,短債基金指數(shù)往往在市場(chǎng)震蕩之后,會(huì)有相應(yīng)的長(zhǎng)時(shí)間連漲調(diào)整期,凈值也會(huì)較快修復(fù)。

數(shù)據(jù)來源:Wind;截至2022/12/13;指數(shù)過往業(yè)績(jī)走勢(shì)不代表未來表現(xiàn),不代表投資建議。

所以,對(duì)于市場(chǎng)的突發(fā)性下跌,投資者大可不必感到恐慌,相反也許正是布局投資的好時(shí)機(jī)。

持有一年以上取得正收益概率超過100%

回顧歷史,短期純債型基金指數(shù)經(jīng)歷了多輪牛熊周期,小夏進(jìn)行滾動(dòng)測(cè)算后發(fā)現(xiàn):持有短期純債基金指數(shù)6個(gè)月取得正收益的比例就達(dá)到了99%,而持有1年、3年取得正收益的比例可達(dá)100%。

對(duì)比普通股票型基金指數(shù),堅(jiān)持持有短債基金1年及以上即可實(shí)現(xiàn)100%的正收益占比,數(shù)據(jù)明顯好于風(fēng)險(xiǎn)水平更高的權(quán)益型基金,同時(shí)取得與風(fēng)險(xiǎn)水平相匹配的平均收益率。

數(shù)據(jù)來源:Wind,統(tǒng)計(jì)區(qū)間2012.1.4-2022.9.30。統(tǒng)計(jì)區(qū)間內(nèi)每交易日按近1個(gè)月、近6個(gè)月、近1年、近3年、近5年為統(tǒng)計(jì)窗口,移動(dòng)計(jì)算指數(shù)收盤價(jià)統(tǒng)計(jì)窗口增幅作為指數(shù)收益,依次統(tǒng)計(jì)正收益概率、算數(shù)平均收益。歷史業(yè)績(jī)不代表未來表現(xiàn),指數(shù)歷史業(yè)績(jī)不代表具體基金產(chǎn)品歷史業(yè)績(jī)。以上統(tǒng)計(jì)僅反映對(duì)應(yīng)指數(shù)風(fēng)險(xiǎn)收益特征,不作為投資建議。

在凈值化改革打破剛兌后,可以說,不存在能夠保證穩(wěn)賺不賠的資產(chǎn)。短債基金作為資產(chǎn)配置的重要一環(huán),仍然是可以考慮適當(dāng)配置、長(zhǎng)期持有的產(chǎn)品。

03

債券后市怎么看?

當(dāng)前,實(shí)體經(jīng)濟(jì)仍以緩和修復(fù)為主,在市場(chǎng)情緒、風(fēng)險(xiǎn)因素逐步釋放后,超調(diào)的市場(chǎng)利率仍具備階段性下探可能,利率下行,債券價(jià)格上漲,未來仍將存在結(jié)構(gòu)易機(jī)會(huì)。尤其是在出現(xiàn)非理性殺跌后,債市將逐漸趨于平穩(wěn)。

此外,年末結(jié)構(gòu)性行情也值得關(guān)注。觀察近三年不同市場(chǎng)環(huán)境下短端利率表現(xiàn),無論1Y國(guó)債還是1Y存單,每逢年末均存在不同幅度的利率下跌,具有比較鮮明的季節(jié)性特征,或?qū)⒊霈F(xiàn)一定配置機(jī)遇~

風(fēng)險(xiǎn)提示:1.本資料觀點(diǎn)僅供參考,不作為任何法律文件,資料中的所有信息或所表達(dá)意見不構(gòu)成投資、法律、會(huì)計(jì)或稅務(wù)的最終操作建議,我公司不就資料中的內(nèi)容對(duì)最終操作建議做出任何擔(dān)保。在任何情況下,本公司不對(duì)任何人因使用本資料中的任何內(nèi)容所引致的任何損失負(fù)任何責(zé)任。2.投資者在投資基金之前,請(qǐng)仔細(xì)閱讀基金的《基金合同》、《招募說明書》和《產(chǎn)品資料概要》等基金法律文件,充分認(rèn)識(shí)基金的風(fēng)險(xiǎn)收益特征和產(chǎn)品特性,并根據(jù)自身的投資目的、投資期限、投資經(jīng)驗(yàn)、資產(chǎn)狀況等因素充分考慮自身的風(fēng)險(xiǎn)承受能力,在了解產(chǎn)品情況及銷售適當(dāng)性意見的基礎(chǔ)上,理性判斷并謹(jǐn)慎做出投資決策,獨(dú)立承擔(dān)投資風(fēng)險(xiǎn)。基金管理人提醒投資者基金投資的“買者自負(fù)”原則,在投資者做出投資決策后,基金運(yùn)營(yíng)狀況、基金份額上市交易價(jià)格波動(dòng)與基金凈值變化引致的投資風(fēng)險(xiǎn),由投資者自行負(fù)責(zé)。3.基金的過往業(yè)績(jī)及其凈值高低并不預(yù)示其未來表現(xiàn),基金管理人管理的其他基金的業(yè)績(jī)并不構(gòu)成對(duì)本基金業(yè)績(jī)表現(xiàn)的保證。管理人不保證盈利,也不保證最低收益。市場(chǎng)有風(fēng)險(xiǎn),入市須謹(jǐn)慎。